摘要

- 數十年來,許多公司不斷優化供應鏈,以受惠於世界上成本最低、規模最大的生產地。

- 隨著生產成本上升、中國與他國間的戰略性競爭加劇以及企業對 ESG 因素的考量增加,這種情況正在改變。供應鏈的安全性及多樣化已經成為現在大部分企業中期投資計劃的首要事項。

- 全球供應鏈正在進行結構性調整,從中國轉移至其他國家;而準備就緒、擁有關鍵資源的新興市場國家也迎來千載難逢的機遇。我們認為,紀律嚴明、自下而上的投資人能夠利用這種環境創造的結構性投資機會。

幾十年來,許多公司不斷優化供應鏈,以從世界上成本最低、規模最大的生產地中受惠。中國擁有大量低薪資勞工,強大的供應商、零件製造商及經銷商生態系統,因此成為高效率並具成本效益的產品製造地點,將其打造成「世界工廠」。

然而過去十年,各種因素交織,促使各國將供應鏈轉移出中國。我們在本文將此過程稱為「大轉型(Great Transition)」,其途徑可分為製造業回流(將製造地點帶回本國)、近岸外包(將製造地點遷往靠近本國的地方)、以及友岸外包(將製造地點遷往友好國家或邦交國)。

大轉型的部分推動因素包括:

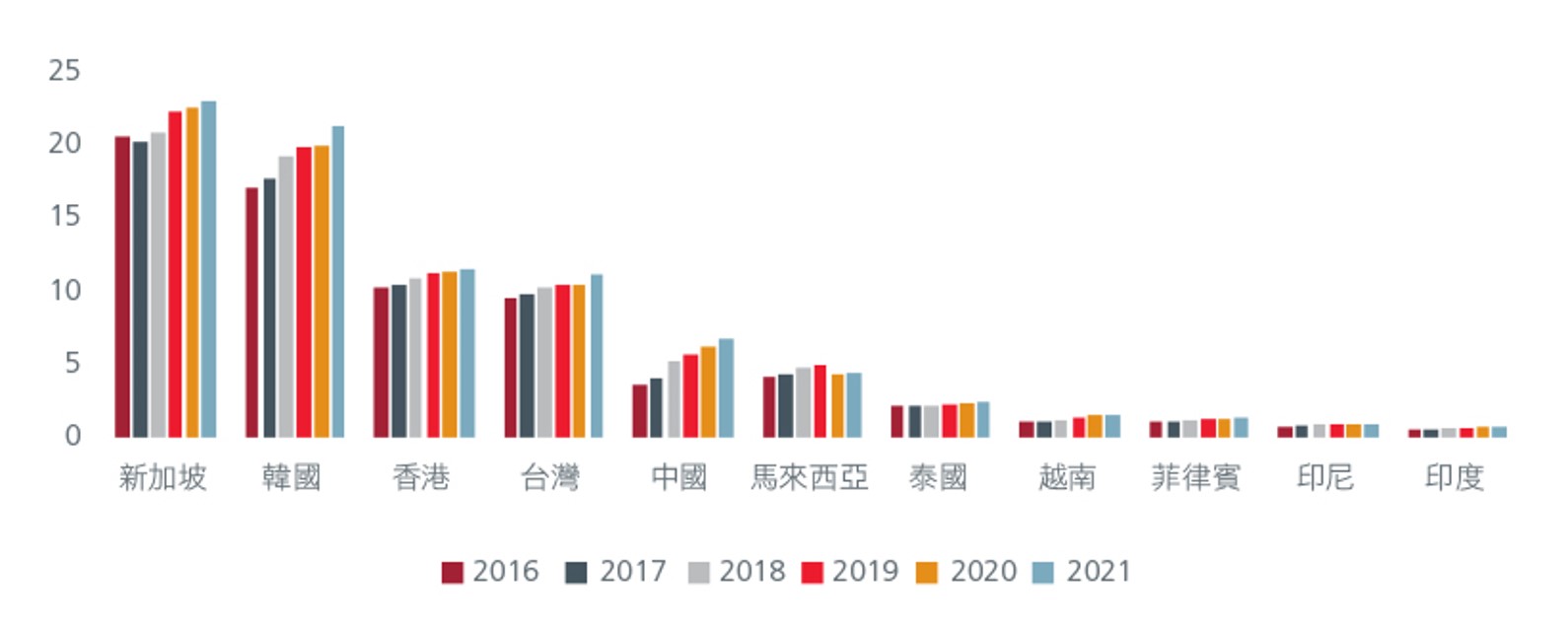

中國在戰略性產業的主導地位

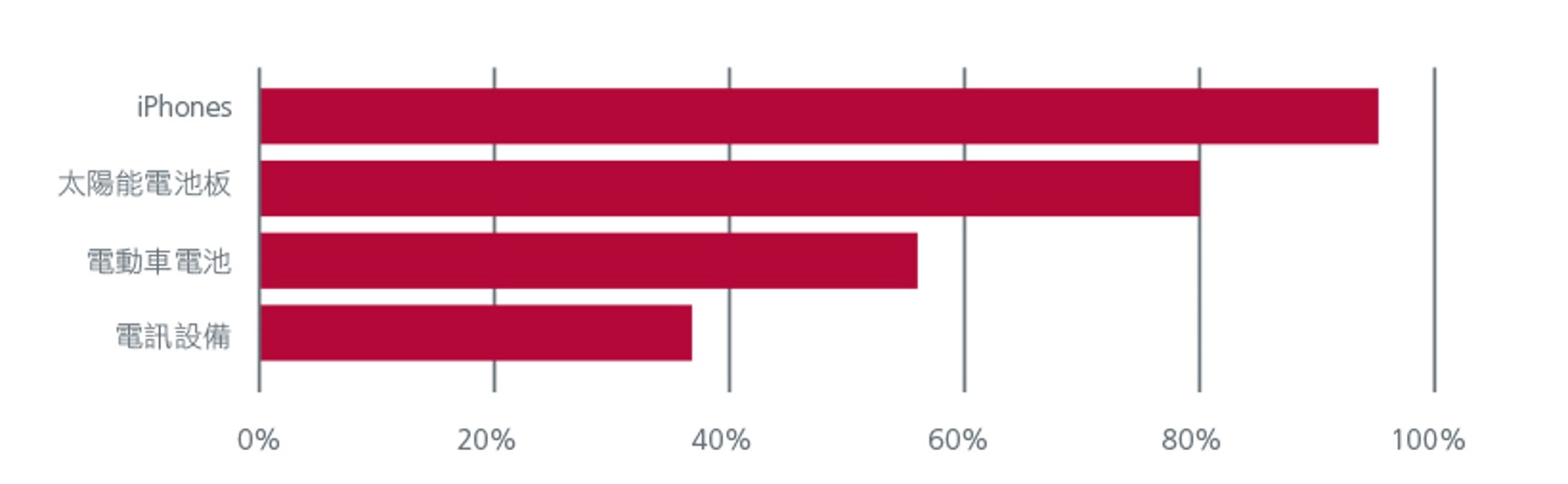

過去五年,中國在行動通訊、電池技術及電信硬體等戰略性產業的主導地位有所提升(見圖 1)。與此同時,新冠疫情、烏克蘭最近的事態發展,以及中國與美、印、日、澳等國家的戰略競爭加劇,均提升各國強化供應鏈韌性及安全性的意願。

圖1、中國在戰略性產業的市占率

資料來源:瀚亞投資、Visual Capitalist、Dell'Oro Group。2023 年 3 月。2021 年 2 月,美國總統拜登針對美國供應鏈啟動審查,旨在降低對外國供應商的依賴──尤其是半導體、製藥、稀土元素及電池等關鍵產品的供應鏈。該審查也希望能識別出供應鏈的潛在脆弱之處,並尋求與盟友合作的機會。

此後,美國實施多種政策以促進生產回流及友岸外包,例如要求聯邦機構在基建項目使用國內原物料及產品的《兩黨基建法》﹙Bipartisan Infrastructure Law, 2021﹚;以及針對國內晶片製造及供應鏈安全提供獎勵及津貼的《晶片與科學法案》﹙CHIPS and Science Act, 2022﹚。與此同時,在美國生產商品、提供服務、聘請美國人的公司也受惠於《降低通膨法案》(Inflation Reduction Act, 2022)減低的公司稅。

2021 年 6 月,美國及歐盟也成立美歐貿易科技委員會﹙TTC﹚,共同協調監管標準及促進創新與競爭力,作為加速友岸外包議程的平台。

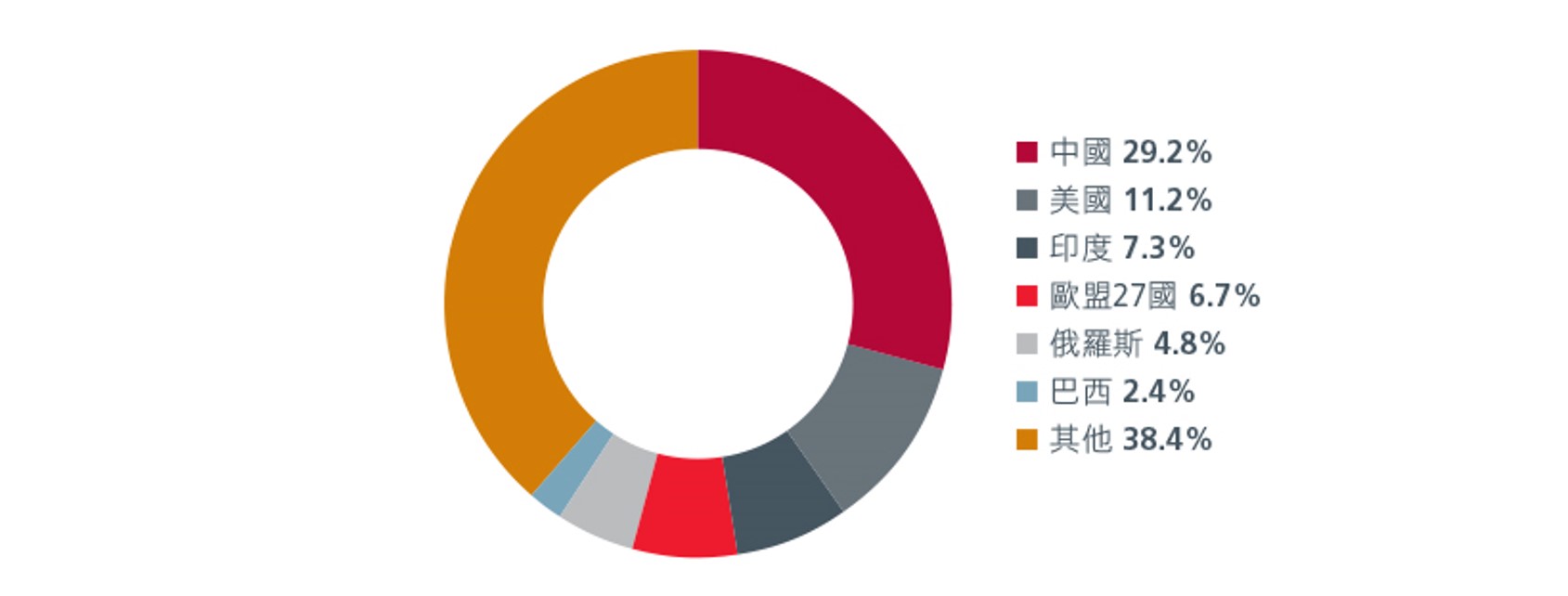

ESG的重要性增加

全球各地的國家、企業及監管機構越來越重視環境、社會及治理﹙ESG﹚議題,這也促使企業邁向供應鏈多元化。中國嚴重依賴煤炭作為主要能源,身為全球最大的溫室氣體排放國,現今也正面臨日益嚴格的審查(見圖 2)環境法規將在未來更加嚴謹,在當地設有製造中心的企業可能因此被迫推高營運及投資成本。

圖2、按國家/地區劃分的全球溫室氣體排放量(2022年)

資料來源:中國的成本優勢逐漸消失

隨著經濟成長及人口加劇老化,中國相對美國的勞動成本優勢在過去幾年不斷減弱。2001 年,中國加入世界貿易組織時,美國與中國的工人平均年薪差距為 30 倍。截至 2021 年,此薪資差距已下降至 3.5 倍1;同時,中國的製造業薪資是巴西、墨西哥的兩倍,並高於印度及個別東協國家(見圖 3)2。

圖3、製造業薪資(美元/小時)

資料來源:Euromonitor、摩根士丹利研究部。2022 年 10月。大轉型正在發生?

全球供應鏈轉型已經對企業情緒、貿易及投資造成影響。

最近一項針對美國及歐洲公司的調查顯示,過去 12 個月有超過 50% 的歐美受訪公司將業務轉移至近岸地區,或是直接遷回本國 。另一項調查則顯示,企業將供應鏈從中國移至其他地區的三大原因分別為:有意加強供應鏈韌性、中國的防疫政策,以及中國生產成本提升 。

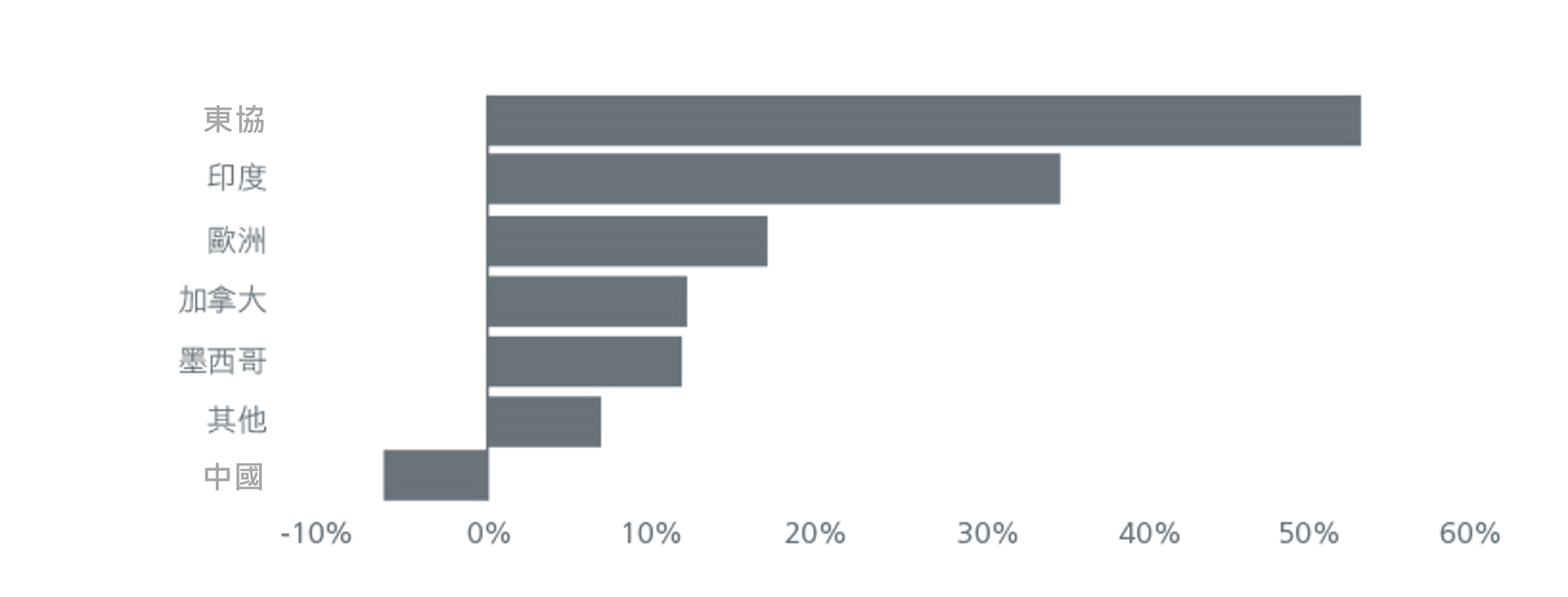

另一方面,有證據表明,企業已開始將部分生產設施遷往東協及印度。自中美貿易戰開始以來,美國對中國的進口額萎縮,但對東協、印度(以及其他主要出口國)卻有所擴張(見圖 4)。美國及歐盟針對中國先進半導體晶片及生產設備施加的出口限制,已經損害中國高端電子產品及汽車製造業的出口。

圖4、美國進口額變化百分比(2018 至 2021 年,按來源國劃分)

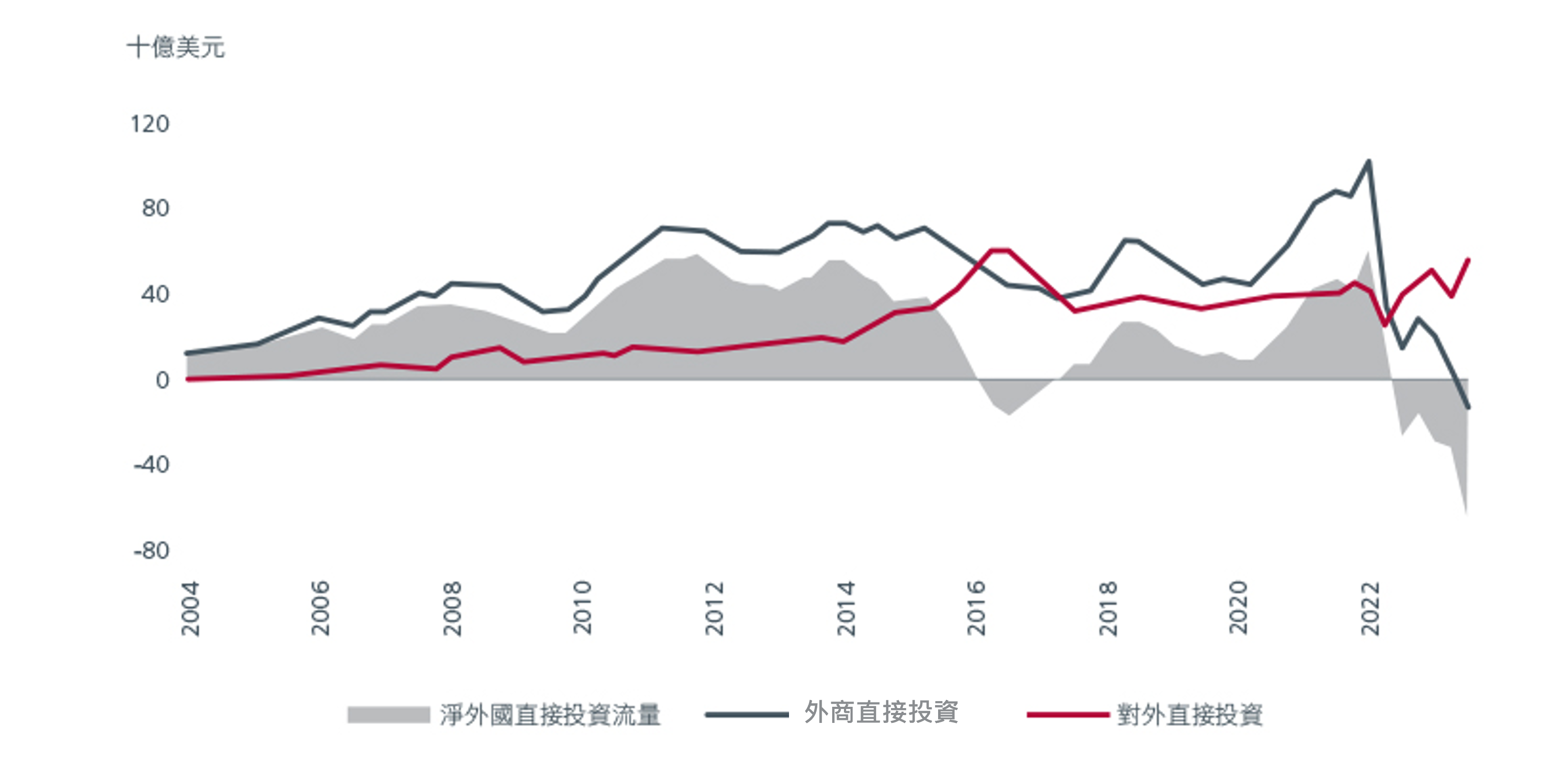

資料來源:美國人口普查局、滙豐銀行。2022 年 10 月。自 2022 年第二季以來,中國的外國直接投資(FDI)也急劇下降,一度導致國際收支平衡表(BoP, Balance of Payments)中的直接投資餘額出現赤字。2023 年第三季,中國的外國直接投資量在有紀錄以來首次跌入負值(見圖 5)。由於國際收支平衡指標涵蓋跨國企業在中國的營運資金及盈利匯回,中國的低利率、工業利潤疲軟也一定程度拖累了 FDI 數據。儘管如此,緊張的地緣政治局勢、疲弱的商業信心明顯打擊中國作為投資目的地的吸引力。

圖5、中國的外國直接投資與對外直接投資﹙國際收支平衡數據﹚

資料來源︰美銀環球研究、CEIC。2023 年 12 月。2022 年前的所示數據為四個季度的移動平均值。哪些地區將受惠於大轉型?

由於擁有大量的技術勞工、優秀的基礎建設以及龐大的國內市場,中國仍將在全球供應鏈中發揮主導性的影響力。因此,轉移出中國會是局部、漸進式的過程。儘管如此,大轉型仍將為全球新興市場中許多經濟體及企業帶來龐大機會。

這一轉型的最大受惠地區將會是擁有廉價勞動力、良好製造業基礎、生產關鍵商品的國家──東協、中南美洲、印度及歐洲中東非洲(EMEA)。這些國家的製造業附加價值(MVA)總和不到中國的一半;因此,少部分從中國轉移的製造業活動,就能為這些國家帶來顯著的製造業附加價值(見圖 6)。

圖6、2021 年製造業附加價值(十億美元)

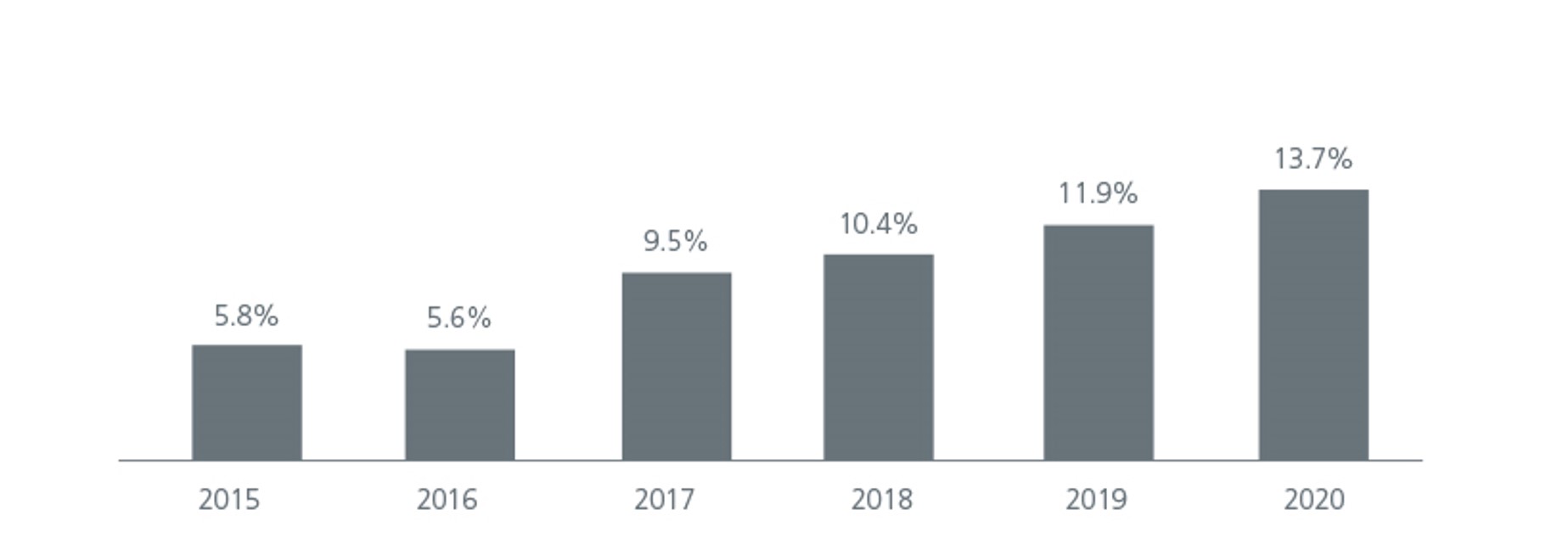

資料來源︰世界銀行。東協五國包括印尼、泰國、馬來西亞、菲律賓及越南。拉美六國包括墨西哥、巴西、哥倫比亞、秘魯、智利及阿根廷。歐洲中東非洲(EMEA)七國包括波蘭、捷克、匈牙利、土耳其、南非、奈及利亞、埃及。東協在全球外國直接投資及出口中的占比不斷增加(見圖 7),也已經擁有完善的電動車產業供應鏈。隨著對科技的投資(尤其是半導體新創企業)大幅成長,東協的經濟活力也顯著提升。受惠於有利的人口結構,東協蓬勃發展的消費市場進一步增強其作為製造業樞紐的吸引力。

圖7、東協佔全球外國直接投資的份額不斷增加

資料來源:東協秘書處,東協外國直接投資資料庫。2021年9月。中南美洲方面,墨西哥由於地理位置毗鄰美國,並擁有強大的製造能力、充足的勞動力以及重要的天然資源(能源、銅、鋰),成為「近岸外包」的領先國家。自 2013 年以來,墨西哥的外國直接投資(FDI)維持漲勢,並在 2022 年出現大幅成長,反映出強勁的「近岸外包」趨勢。

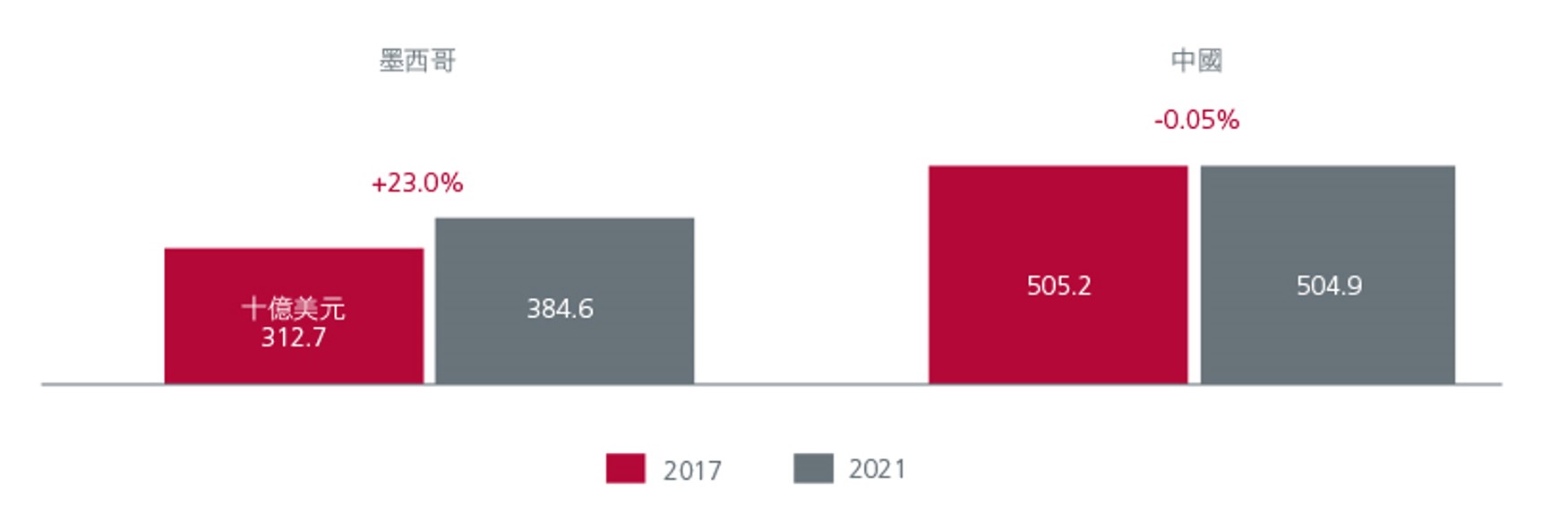

此外,墨西哥也受惠於與美國簽訂的自由貿易協定。自中美貿易戰開始以來,墨西哥對美國的出口不斷成長,並在 2023 上半年超越中國,成為對美國最大的出口國(見圖 8)。其他中南美洲地區的鋰、銅(皆為電動車、再生能源的關鍵原料)儲量豐富,使該地區成為吸引外國投資的目的地。

圖8、墨西哥對美國的出口不斷增加

資料來源:美國國際貿易委員會。2022年11月。印度是世界上人口結構最佳的國家之一,這也反過來提供豐富的勞動力及不斷擴張的消費市場。印度政府透過一系列政策支持製造業,例如降低企業稅率、生產掛鈎激勵計畫(PLI,擴大「印度製造」)以及國家基建計劃。印度製造業很可能繼續保持的強勁的出口成長及外資流入,如 iPhone 製造商鴻海近期推出的擴張計劃。

歐洲、中東及非洲(EMEA)擁有類似的良好人口結構及製造業基礎。中歐三國(CE3,波蘭、匈牙利及捷克)及土耳其的製造業極具競爭力,並將受惠於歐洲發達經濟體以及跨國企業的「近岸外包」趨勢。非洲擁有全球成長最快、最年輕的人口,2020 至 2030 年期間將貢獻世界人口漲幅的一半。預計 2030 年,其消費者及企業支出總額將達 6.7 兆美元,並在 2050 年達到 16 兆美元。

如何投資於大轉型?

對生產成本提升、地緣政治的憂慮以及提高供應鏈安全性及韌性的渴望,正在促使跨國公司實現多元化,同時向鄰近本國(或理念相近的盟友中)尋求替代製造設施。蘋果轉向印度、特斯拉在墨西哥設置大型工廠,以及三星在越南的投資皆證明「供應鏈大轉型」正在發生;這為擁有必要資源及準備就緒的新興市場國家帶來千載難逢的機遇。對於投資人而言,我們認為中小市值股票蘊藏大量機會,而嚴謹的、基本面導向的選股投資方針正是發掘這些機會的最佳途徑。

1. 北京國家統計局。

2. 穆迪分析。2023 年 9 月。

3. 安永工業供應鏈調查,2022 年。

4. CEIC、美中貿易全國委員會,2022 年 6 月調查。

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 10 Lower Thames Street, London EC3R 6AF.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America or with the Prudential Assurance Company, a subsidiary of M&G plc (a company incorporated in the United Kingdom).